Risparmio: di quanta diversificazione abbiamo bisogno?

Chiunque abbia dei risparmi e sia entrato in contatto con un consulente finanziario o con un addetto titoli coscienzioso allo sportello bancario, si sarà sentito dire che la prima regola da seguire per non correre troppi rischi è diversificare il proprio portafoglio. Che poi non è altro che la declinazione nel linguaggio finanziario del vecchio detto di non mettere tutte le uova nello stesso paniere. Ed è un’affermazione che tutti intuitivamente percepiscono come vera, in special modo pensando alle disgrazie sopportate da chi ha concentrato il proprio patrimonio in un’unica azione o in un’unica obbligazione, magari della banca sotto casa.

In realtà per il risparmiatore medio italiano questo non è sempre stato vero. L’aver vissuto dagli anni ’70 in un Paese con alta inflazione, con un debito pubblico sì in continuo aumento, ma controbilanciato da una struttura economico-industriale solida e importante a livello mondiale, ha comportato che chi ha investito esclusivamente in titoli di Stato ha beneficiato per un lungo periodo di rendimenti nominali elevatissimi a fronte di un rischio default dell’Italia che non si è mai avverato e probabilmente non è mai stato realmente vicino all’avverarsi. L’altro grande asset degli italiani, l’immobiliare, è stato ugualmente favorito da quell’ambiente, a differenza della Borsa che ne ha sofferto ma è sempre stata poco presente nei nostri risparmi.

Questa situazione è radicalmente cambiata, addirittura capovolta, da almeno una decina d’anni. Tassi d’interesse molto bassi e prezzi degli immobili in calo anche pesante hanno costretto molti alla ricerca di altre fonti di guadagno finanziario, affacciandosi magari al mondo azionario, e dovendone così accettare l’inevitabile maggiore e spesso dolorosa volatilità.

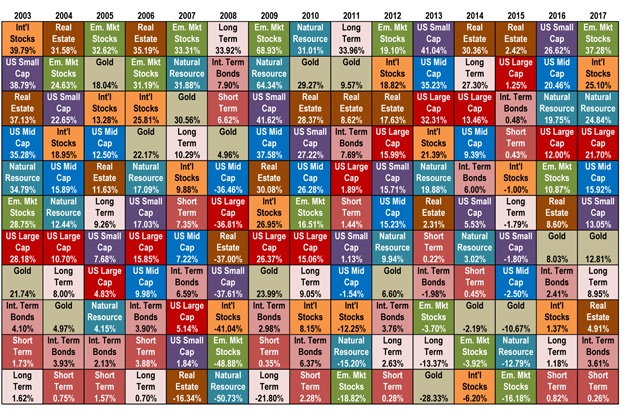

Nel frattempo l’industria finanziaria ha prodotto, e continua a produrre, nuovi strumenti e nuovi mercati in cui investire, e quindi oggi abbiamo oltre ad azioni ed obbligazioni, fondi attivi e passivi, fondi chiusi, ETF, con strategie su large cap, mid cap, small cap, growth, value, high yield, emerging markets, frontiers markets, commodities, REITs, liquid alternative, e potrei continuare.

Ma di quanta diversificazione abbiamo davvero bisogno? Perché se da un lato averne poca ci fa assumere una concentrazione di rischio pericolosa, essere troppo diversificati porta ad una eccessiva complessità di portafoglio ed una dispersione di risultati inutile e spesso dannosa.

Ecco allora alcune regole da seguire per una diversificazione di portafoglio funzionale ai nostri obiettivi:

- Ogni strumento presente nel portafoglio deve avere una ragione spiegabile in base alla strategia scelta e alla tattica del momento.

- Le diverse asset class presenti devono offrire benefici in termini di correlazione, avendo presente che questi tendono a cambiare nel tempo.

- Le diverse attività presenti dovrebbero avere caratteristiche differenti una dall’altra. Questo può includere diversità geografiche, di sviluppo economico, di garanzie e strutture dei pagamenti, di volatilità storica, e di stile di gestione.

- Tutte dovrebbero avere una aspettativa di rendimento di medio-lungo termine superiore al tasso di inflazione.

C’è quindi una diversificazione ideale? Chiaramente no, come non esiste un portafoglio perfetto, non esiste la diversificazione perfetta. La quantità di diversificazione corretta dipende ancora una volta dalla personale predisposizione dell’investitore ad accettare la variabilità dei risultati nel breve periodo, e dalla capacità di sopportare gli investimenti che sottoperformano, utilizzandoli a proprio vantaggio andando a riassettare il portafoglio investendo negli stessi. Anzi potremmo quasi dire che se in portafoglio non avete nulla che non vorreste avere in un determinato momento, allora non siete ben diversificati.